家を売る際は、できるだけ高く売れるタイミングで売りたいと考えることでしょう。

家を売るタイミングによって、家の売却価格に大きな差が生じる可能性があります。

では、家を売るタイミングはいつがよいでしょうか?

今回は、家を売るタイミングの考え方について詳しく解説します。

家を売るタイミングの考え方1:築年数

家を売るタイミングでもっとも重要となるのは、家の築年数です。

はじめに、家の築年数と売却価格について解説します。

家の築年数が浅いほど高く売りやすい

家は、築年数が浅いほど高く売れる傾向にあります。

そのため、家を売るタイミングをあまり長く計るより、できるだけ早く売ることも考え方の1つです。

最適なタイミングを待つ間に家がどんどん古くなると、その分だけ売却価格が低くなる可能性があるためです。

家を売る場合の売却価格が知りたい際は、ぜひ「おうちクラベル」をご利用ください。

おうちクラベルとは、東証プライム上場企業のSREホールディングスが運営する不動産一括査定です。

おうちクラベルを活用すると、査定依頼フォームへ1度入力するだけで複数の不動産会社に査定の依頼をすることができます。

複数社の査定額を比較することで、その家を今売った場合の売却適正額が把握しやすくなります。

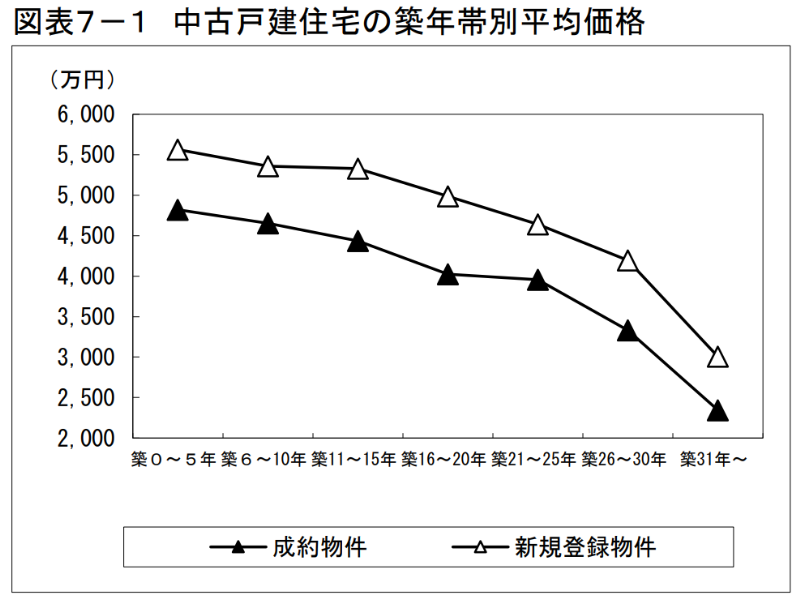

データから見る築年数と売却価格

家の築年数が浅いほど高く売りやすいことは、公益財団法人東日本不動産流通機構(通称「東日本レインズ」)が公表する「築年数から見た首都圏の不動産流通市場(2022年)」からも読み取ることができます。

次のグラフは、この資料に掲載されているものです。

参照元:築年数から見た首都圏の不動産流通市場(2022年)(公益財団法人東日本不動産流通機構)

黒の三角形が示しているのが家の成約価格であり、築年数の経過とともに右肩下がりとなっていることがわかります。

特に築21年以降は急激に下落する傾向にあるため、可能な限り築15年頃までの売却を目指すとよいでしょう。

家を売るタイミングの考え方2:不動産市況

家を売るタイミングでは、不動産市況も重要となります。

不動産市況を知るために主に確認すべき項目は、次のとおりです。

- 不動産価格指数が高いタイミングで売る

- 金利が低いタイミングで売る

不動産価格指数が高いタイミングで売る

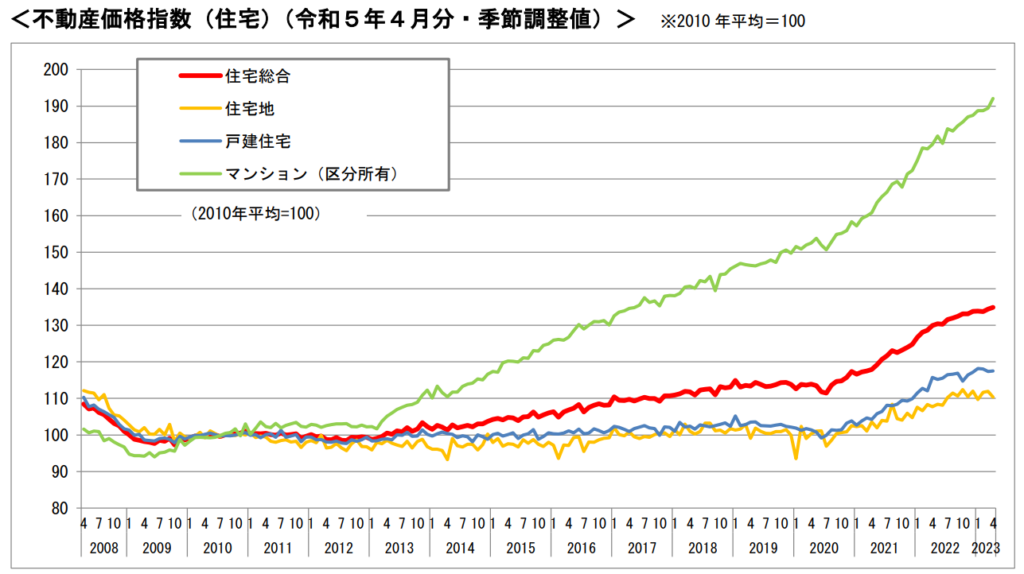

1つ目は、不動産価格指数です。

不動産価格指数とは、国土交通省が公表している不動産価格の動向を指数化したデータです。

不動産価格指数が高いタイミングで売ることで、家をより高く売れる可能性が高くなります。

画像引用元:不動産価格指数(令和5年4月・令和5年第1四半期分)を公表(国土交通省)

2023年9月現在、不動産価格指数は全体的に高まっており、今は家の売り時であるといえるでしょう。

金利が低いタイミングで売る

金利が高いタイミングは、家の売り時であるといえます。

なぜなら、金利が低い時期は買主の住宅ローン金利が低くなるためです。

たとえ家の売却価格が同じであっても、家の購入後に買主が金融機関へ支払う総額はローンの金利によって大きく異なります。

2023年9月時点では金利も低く、この点でも家の売り時であるといえるでしょう。

家を売るタイミングの考え方3:ライフスタイル

住まなくなった家をそのまま所有していると、固定資産税などの維持費がかかり続けるうえ、メンテナンスにも手間がかかります。

また、使わない間にも築年数が経過して、老朽化が進んでしまいます。

そのため、家を売る際はタイミングを待ちすぎず、ライフスタイルの変化など事情が生じたときに売ることも1つの手です。

家を売ることを検討したいライフスタイルの変化としては、次のものが挙げられます。

- その家から通えない地域へ転勤することになった

- 結婚や出産で家族が増えて家が手狭になった

- 離婚などで家族が減って家が広すぎることとなった

- 親が亡くなり、親が住んでいた家が空き家になった

このような事情が生じた際は売却に適切なタイミングを待つよりも、査定の依頼をして売却価格を把握することをおすすめします。

売却価格を知ることで、今家を売るかどうかを検討しやすくなるためです。

家の査定には、不動産一括査定である「おうちクラベル」をぜひご活用ください。

家を売るタイミングの考え方4:季節

家を売る際には、売り出す季節もポイントとなります。

不動産をもっとも売りやすいのは、2月から3月頃であるとされています。

なぜなら、この時期は4月からの新生活へ向けて引っ越し先となる新居の購入を検討する人が増える時期であるためです。

この時期へ向けて売りに出すことで、家がスムーズに売れる可能性が高くなります。

ただし、この時期に売り出したからといって家がより高く売れるとのデータはありません。

そのため、あえてこの時期まで売り出しを待つのではなく、他の時期から家を売り出して、買い手がつくのを気長に待つとよいでしょう。

家を売るタイミングの考え方5:税金(譲渡所得税)

家を売るタイミングを考える際は、譲渡所得税にも注意が必要です。

ここでは、譲渡所得税の概要と注意すべきタイミングについて解説します。

譲渡所得税とは

譲渡所得税とは、家や土地を売って得た利益に対してかかる税金です。

譲渡所得税は納付書等が送付されてくるのではなく、自分で(または税理士に依頼して)計算し、申告しなければなりません。

申告期限は、家を売却した年の翌年2月16日から3月15日までです。

譲渡所得税は、次の式で算定します。

- 課税譲渡所得金額=収入金額-(取得費+譲渡費用)-特別控除額

- 譲渡所得税額=課税譲渡所得金額×税率

各計算要素の概要はそれぞれ次のとおりです。

| 計算要素 | 概要 |

|---|---|

| 収入金額 | 家の売却で買主から得る対価 |

| 取得費 | 家の取得に要した購入代金、建築代金、仲介手数料、登記費用など。 なお、建物部分は所有期間中の減価償却費相当額の控除が必要。 取得費が不明な場合は「収入金額×5%」で計算する |

| 譲渡費用 | 家を売るために直接かかった仲介手数料、印紙税など |

| 特別控除 | 「居住用財産を譲渡した場合の3,000万円の特別控除の特例」や「被相続人の居住用財産(空き家)を売ったときの3,000万円特別控除」、「平成21年及び平成22年に取得した土地等を譲渡したときの1,000万円の特別控除」など、所定の要件を満たすことで受けられる特別な控除 |

| 税率 | 売却する家の所有期間がその年1月1日時点で5年超か5年以下かによって15%(長期譲渡所得)または30%(短期譲渡所得)。 なお、別途住民税と復興特別所得税が必要 |

参照元:No.1440 譲渡所得(土地や建物を譲渡したとき)(国税庁)

譲渡所得税は計算要素が多く、自分で正しく算定することは容易ではありません。

そのため、家の査定額がわかった時点で税理士などの専門家へ試算してもらうようにしてください。

家の査定には、「おうちクラベル」をぜひご活用ください。

5年以内の売却は譲渡所得税率が高くなる

先ほども触れたように、譲渡所得税とこれに伴う住民税の税率は、家の所有期間に応じて二段階となっています。

住民税と復興特別所得税を含めた税率は、家を売却した年の1月1日時点での所有期間が5年超であるか5年以下であるかで異なります。

それぞれ次のとおりです。

| 売却した年の1月1日時点での所有期間 | 税率 | |||

| 所得税 | 復興特別所得税 | 住民税 | 合計 | |

| 長期譲渡所得(5年超) | 15% | 0.315% | 5% | 20.315% |

| 短期譲渡所得(5年以下) | 30% | 0.63% | 9% | 39.63% |

このように、1月1日時点での所有期間が5年以下である場合は、譲渡所得税と住民税の税率が約2倍に跳ね上がります。

そのため、可能な限り5年以内での売却は避けた方がよいでしょう。

なお、売却する家が相続や贈与で取得したものである場合、亡くなった人(「被相続人」といいます)や贈与者の所有期間を引き継ぐことが可能です。

つまり、たとえ家を相続してから1年後に売却したとしても、それ以前に被相続人がこの家を5年超の長期にわたって所有していた場合は、長期譲渡所得に該当するということです。

そのため、被相続人が長く所有していた家を売る場合は、相続してから5年を待つ必要はありません。

また、譲渡所得税にはさまざまな特別控除が設けられており、この適用を受けることで税額がゼロとなることもよくあります。

特別控除の適用などによって譲渡所得金額がゼロとなる場合、譲渡所得税はかからないため税率を気にする必要はありません。

相続した家は一定期間内に売ると特例の適用が受けられる

相続した家を売る場合は、一定期間内に売ることで特例の適用が受けられる可能性があります。

主な特例は次のとおりです。

- 取得費加算の特例

- 被相続人の居住用財産(空き家)に係る譲渡所得税の3,000万円特別控除の特例

いずれの特例にも、要件があります。

また、相続税がかかっている場合、あまり早く売ってしまうと相続税の申告で適用を受けた「小規模宅地等の特例(一定の要件を満たすことで、相続税の計算上土地を最大8割減で評価することができる特例)」の要件を満たさなくなるリスクもあります。

そのため、相続した家を売る際は、税理士などの専門家へ相談しておくことをおすすめします。

取得費加算の特例

「取得費加算の特例」とは、売主がその相続で支払った相続税のうちその家にかかった分の相続税を「取得費」に加算することができる特例です。

この特例によって取得費に加算することができる金額は、次の式で算定します。

- 取得費に加算する相続税額=その者(売主)が支払った相続税額×その者の相続税の課税価格の計算の基礎とされたその譲渡した家の相続税評価額÷その者の取得財産の価格等

計算式は複雑に見えるかもしれませんが、この式では「売主が支払った相続税のうち、その家にかかった部分の相続税」を按分して計算しているだけです。

取得費加算の特例の適用を受けるには、相続した家を相続開始後3年10か月以内に売却することが必要です。

なお、そもそも相続税には基礎控除額(=3,000万円+600万円×法定相続人の数)が設けられており、遺産や一定の生前贈与の合計額がこの基礎控除額を下回る場合には課税されません。

その相続で売主が相続税を支払っていない場合、取得費に加算できる金額がないため、この特例は適用対象外です。

参照元:No.3267 相続財産を譲渡した場合の取得費の特例(国税庁)

被相続人の居住用財産(空き家)に係る譲渡所得税の3,000万円特別控除の特例

「被相続人の居住用財産(空き家)に係る譲渡所得税の3,000万円特別控除の特例」とは、相続した被相続人の元自宅である空き家(「被相続人居住用家屋」といいます)を売った場合に、最大3,000万円の特別控除の適用が受けられる特例です。

この特例を受けるには、相続の開始があった日から3年を経過する日の属する年の12月31日までのタイミングで売却しなければなりません。

その他の要件は次のとおりです。

- 被相続人居住用家屋が、次の5つの要件をすべて満たすものであること

- 昭和56年5月31日以前に建築されたこと

- 区分所有建物登記がされている建物(マンションなど)でないこと

- 相続の開始の直前において被相続人以外に居住をしていた人がいなかったこと

- 譲渡の時において一定の耐震基準を満たすものであること

- 相続の時から譲渡の時まで、事業の用や貸付けの用、居住の用など他の用途に供されていないこと

- 売主が、相続や遺贈によって被相続人居住用家屋とその敷地である土地を取得したこと

- 売却代金が1億円以下であること

- 親子や夫婦など特別の関係がある人に対して売ったものでないこと

- 他の一定の特例の適用を受けていないこと

なお、被相続人居住用家屋を取り壊して土地のみを売る場合であっても、特例の適用を受ける余地があります。

この特例は適用を受けられるかどうかによって税額に大きな差が生じる可能性があるうえ、要件も多く課されています。

そのため、特例の適用を受けたい場合は自分で判断するのではなく、税理士などの専門家へ相談のうえ適用要件を満たすかどうか確認しておくことをおすすめします。

参照元:No.3306 被相続人の居住用財産(空き家)を売ったときの特例(国税庁)

相続した家を売るタイミングでお悩みの際は、「おうちクラベル」をぜひご活用ください。

おうちクラベルでは、査定依頼フォームへ1度入力するだけで複数の不動産会社に査定の依頼をすることができます。

複数の不動産会社の査定額を比較することで家の売却価格が想定でき、家を売るタイミングを検討しやすくなります。

家を売るタイミングを検討する際の注意点

家を売るタイミングを検討する際は、特に次の点に注意が必要です。

- 金利が高いタイミングを避ける

- タイミングを待ちすぎない

金利が高いタイミングを避ける

先ほど解説したように、家の売却は金利が低いタイミングで行うのがベストです。

反対に、金利が高いタイミングで売ることは避けた方がよいでしょう。

なぜなら、金利が高いと住宅ローンの金利も高くなり、家を高値で売りづらくなるためです。

家の買主にとっては、月々の支払額やトータルでの支払額が重要であり、「家の本体価格がいくら、ローン金利がいくら」と分けて考えることにさほど意味はありません。

そのため、金利が高くなるとその分だけ家本体にかけられる金額が少なくなります。

タイミングを待ちすぎない

家の売却に適切なタイミングがあるとはいえ、タイミングを待ちすぎることはおすすめできません。

なぜなら、タイミングを待っている間にも固定資産税など家の維持費がかかっていくうえ、家はどんどん古くなっていくためです。

そのため、家をいずれ売る予定である場合は、適切なタイミングをあまり待ちすぎず、早めに売却することを推奨します。

家を売るかどうか迷っている場合は、ぜひ「おうちクラベル」をご活用ください。

おうちクラベルを活用して現時点での家の売却想定額を確認することで、今家を売るかどうかの判断がしやすくなります。

家を売る際のタイミング以外の注意点

家を売る際は、タイミング以外に次の点にも注意してください。

- 家の売却を急がない

- 複数の不動産会社に査定の依頼をする

家の売却を急がない

家を売る際は、急がないことが鉄則です。

家を売る理由はさまざまであり、中には納税のタイミングなどに間に合わせるなど、売却を急ぎたい事情があることもあると思います。

しかし、売却を急ぐと買主から足元を見られ、無理な値下げ要求がされる可能性が生じます。

家を売るタイミングを急がない場合は、破談になることを恐れず値下げ要求を断ることができるものの、売却を急ぐ場合は値下げを飲まざるを得ない場合もあるでしょう。

そのため、家はできるだけ時間に余裕を持って売り出すようにしてください。

複数の不動産会社に査定の依頼をする

家を売る際の査定は、1社のみではなく複数の不動産会社に依頼するようにしてください。

なぜなら、不動産会社によって査定額が異なることは珍しくなく、複数の不動産会社に依頼して査定額を比較することで、家の売却適正額を把握しやすくなるためです。

また、不動産会社同士が競い合ってその家のアピールポイントを見つけることで、家の査定額が高くなる効果も期待できます。

さらに、査定額や対応などを比較することで、家の売却を依頼する不動産会社を選定しやすくなることもメリットです。

しかし、自分で1社1社不動産会社を回って査定の依頼をすることには、多大な手間と時間を要します。

そこでおすすめなのが「おうちクラベル」の活用です。

おうちクラベルでは、査定依頼フォームへ1度入力するだけで複数の不動産会社に査定の依頼をすることができ、自分で複数の不動産会社を回る必要がありません。

まとめ

家を売るタイミングについて解説しました。

家の売却は、不動産価格指数が高く金利が低いタイミングであり、かつできるだけ築年数が浅いうちがおすすめです。

2023年9月現在、不動産価格指数も高く金利も低いため、家を売るのにおすすめのタイミングであるといえるでしょう。

家を売るタイミングでお悩みの際は、「おうちクラベル」をぜひご活用ください。

おうちクラベルは、東証プライム上場企業のSREホールディングスが運営する不動産一括査定です。

査定依頼フォームへ1度入力するだけで複数の不動産会社へ査定の依頼をすることができ、査定額を比較することで家の売却適正額が把握できます。

売却適正額を知ることで、家を今売るかどうかを判断しやすくなります。