投資用マンションの売却を失敗する事態は誰もが避けたいことでしょう。では、投資用マンションの売却を成功させるにはどのような点に注意すればよいのでしょうか?

今回は、投資用マンションの売却を成功させるポイントや投資用マンションの売却でかかる費用や税金などについて詳しく解説します。この記事を参考に、後悔のない投資用マンションの売却を目指しましょう。

投資用マンションの売却の売り時はいつ?

投資用マンションの「売り時」は、いつなのでしょうか?はじめに、投資用マンションの売り時を判断するための考え方を解説します。

なお、投資用マンションの売却を検討している際には、まず不動産会社に査定を依頼することも1つの方法です。複数の不動産会社に査定を受けることで、その時点におけるマンションの売却想定額が把握しやすくなるからです。

投資用マンションの査定は、東証プライム上場企業のSREホールディングスが運営する不動産一括査定「おうちクラベル」をご利用ください。

「不動産価格指数」が高まっているときに売る

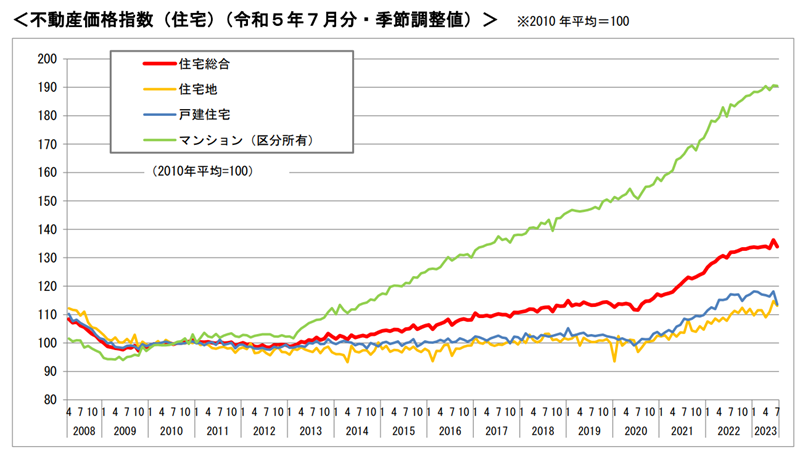

不動産価格指数とは、年間約30万件の不動産の取引価格情報をもとに全国・ブロック別・都市圏別等に不動産価格の動向を指数化したものであり、国土交通省が毎月公表しています。

マンションの不動産価格指数は、2011年頃からゆるやかに上昇を続けており、2023年3月は190.1と発表されました。これは、2010年時点での数値を100とした場合の指数であり、数値が高いほど不動産の取引価格が高くなっていることを意味します。

画像引用元:不動産価格指数(令和5年7月・令和5年第2四半期分)を公表(国土交通省)

つまり、マンションの不動産価格指数が高いときほどマンションの「売り時」であるといえるでしょう。

金利が低いときに売る

投資用マンションは、金利が低い時こそ「売り時」であるといわれます。なぜなら、投資用マンションの査定でよく用いられる収益還元法では、金利が低いほど査定額が高くなりやすいためです。つまり、金利が低いときのほうが投資用マンションを高く売りやすいといえます。

また、投資用マンションの買主はローンを組んで購入することが一般的です。低金利のときは買主のローン金利も低くなりやすく、この点からも低金利時の売却が有利であるといえるでしょう。

大規模修繕の後に売却する

マンションは12年から18年に一度の周期で大規模修繕がなされることが一般的です。この大規模修繕の後であれば、投資用マンションをよりよい条件で売却しやすくなります。なぜなら、大規模修繕の後はマンションの状態が以前よりよくなっているはずだからです。

ただし、たとえば5年前に大規模修繕を終えている場合、次の大規模修繕を待つと売却が遅くなり、その間に老朽化が進んでしまいます。そのため、大規模修繕が間近に迫っている場合には大規模修繕を待ってから売却するのも1つの手である一方で、あまり先の大規模修繕を待つのは得策ではありません。

法定耐用期間内に売却する

「鉄骨鉄筋コンクリート造・鉄筋コンクリート造のもの」に該当する居住用マンションの法定耐用年数は47年です。法定耐用年数とは、通常の維持補修をすることで本来の用途用法で使用できる年数を指します。

法定耐用年数を過ぎたからといってマンションに住めなくなったり、ただちに危険が生じたりするわけではありません。しかし、法定耐用年数を過ぎたマンションは資産価値が低く見積もられることが多く、買主が購入時にローンを組みづらくなります。そのため、可能な限り法定耐用年数内での売却を目指すとよいでしょう。

購入から5年以内の売却を避ける

投資用マンションを売却する際には、購入から5年以内での売却は避けた方がよいでしょう。正確には、売却日が属する年の1月1日時点で所有期間が5年以下となるタイミングでの売却は可能な限り避けるべきです。

なぜなら、1月1日時点の所有期間が5年以下となる場合には、譲渡所得税の税率が高くなるためです。譲渡所得税に関しては後ほど解説します。

投資用マンションの売却を成功させるポイント

投資用マンションの売却を成功させるには、どのようなポイントを踏まえればよいのでしょうか?主なポイントは次のとおりです。

- 投資用マンションの売却に強い不動産会社に依頼する

- 売却のタイミングを見極める

- 入居者がいる状態で売却する

投資用マンションの売却に強い不動産会社に依頼する

最大のポイントは、投資用マンションの売却に強い不動産会社に売却を依頼することです。

不動産会社には、それぞれ得意な物件種別や顧客層などがあることが少なくありません。特に投資用マンションの場合、居住用のマンションの売却とは販売戦略などが大きく異なることが多いでしょう。

そのためよりよい条件で売るには、その投資用マンションの売却に強い不動産会社を見つけなければなりません。投資用マンションの売却に強みを持つ不動産会社を探すには、「おうちクラベル」の不動産一括査定がおすすめです。

複数社による査定額や査定額への説明などを比較することで、その投資用マンションの売却に強い不動産会社を見つけやすくなるでしょう。

売却のタイミングを見極める

投資用マンションをよりよい条件で売るためには、売却のタイミングをよく見極めることが重要です。先ほど解説したタイミングを踏まえ、売却時期を慎重に検討するとよいでしょう。

入居者がいる状態で売却する

投資用マンションの売却を成功させるには、入居者がいる状態で売却するとよいでしょう。

投資用マンションの購入者は、そのマンションに住むためではなく、賃貸に出して家賃を得るために購入することが一般的です。売却時点で仮に入居者がいない場合、購入後に買主が入居者を見つけなければなりません。

しかし、購入時に入居者がいれば、買主にとって入居者を探す手間やコスト、家賃を得られないリスクが回避できます。そのため、投資用マンションは入居者のいる状態で売却した方が買主が見つかりやすいでしょう。

投資用マンションの売却価格の考え方

投資用マンションの売却価格はどのように査定するのでしょうか?不動産の評価方法には、主に次の3つが存在します。

- 原価法:その建物を再建築する場合に要する原価をベースに評価する方法

- 取引事例比較法:類似物件の成約事例をベースに評価する方法

- 収益還元法:その不動産の「稼ぐ力」に着目して評価する方法

投資用マンションの売却価格は、このうち「収益還元法」をもとに算定されることが一般的です。

そして、収益還元法には主に「直接還元法」と「DCF法」の2種類があります。それぞれの概要は次のとおりです。

直接還元法

直接還元法とは、家賃収入から必要経費を控除した「1年間の純収益」を「還元利回り」で割る評価方式です。計算式は次のとおりです。

- 直接還元法による評価額=1年間の純収益÷還元利回り

たとえば、1年間の収益が120万円、経費が20万円、還元利回りが5.0%だと仮定した場合、次のように計算できます。

- 直接還元法による評価額=(120万円-20万円)÷5.0%=2,000万円

DCF法

DCF法とは、マンションの所有期間中に得られる利益と将来の売却による利益の合計をそれぞれ現在価値に引き直して行う評価手法です。DCF法では、不動産の評価額を次の用に算定します。

- DCF法による評価額=年間純利益の現在価値の合計+予想売却価格の現在価格

現在価値に割り引く理由は、5年後に得られる1,000万円と今現在得られる1,000万円とは同じ価値とはいえないためです。

1,000万円を3%の利回りで5年間複利運用すると、5年後にはこれが約1,159万円(=1,000万円×(1+0.03)⁵)となります。

DCF法ではこれとは反対に、毎年得られる収益や将来の売却で得られる対価を現在価値に割り引いて計算します。

投資用マンションの査定額を知る方法

収益還元法の計算式は複雑であり、これを自分で正確に計算することは容易ではありません。また、DCF法で正しく価値を算定するには将来の売却想定額などを正確に評価することが必要です。

そのため、自分で評価するのではなく不動産会社に査定を依頼することが近道です。投資用マンションの査定は、ぜひ「おうちクラベル」の不動産一括査定をご利用ください。

おうちクラベルを活用して複数社から査定を受けることで、そのマンションの売却想定額を把握しやすくなります。

投資用マンションを売却するまでの流れ

投資用マンションを売却する際の流れはどのようになるのでしょうか?基本的な流れは次のとおりです。

- 不動産会社に査定を依頼する

- 売却を依頼する不動産会社を選定する

- 税金の試算をしておく

- 不動産会社と媒介契約を締結する

- 投資用マンションを売りに出す

- 売買契約を締結する

- 投資用マンションの名義変更をする

- オーナーチェンジを入居者に通知する

- 確定申告をする

不動産会社に査定を依頼する

投資用マンションの売却を決めたら、複数の不動産会社に査定の依頼をしましょう。査定は1社のみではなく、複数社に依頼することをおすすめします。なぜなら、複数の不動産会社に査定を依頼することで売却適正額を把握しやすくなるほか、その投資用マンションの売却に強い不動産会社を見つけやすくなるためです。

複数の不動産会社に査定を依頼する際には、「おうちクラベル」を活用するとよいでしょう。おうちクラベルは、一度の入力で複数の不動産会社に査定を依頼できる不動産一括査定です。

売却を依頼する不動産会社を選定する

査定の結果が出たら、投資用マンションの売却を依頼する不動産会社を選定します。

売却を依頼する不動産会社は査定額の高さのみで決めるのではなく、査定額に対する説明や担当者の対応などを踏まえて決めるとよいでしょう。なぜなら、査定額はあくまでもその不動産会社が算定した売却想定額でしかなく、その価格で投資用マンションが売却できるという保証ではないためです。

他社よりも格段に高い査定額を提示している不動産会社がある場合には査定額が他社より高い理由の説明を聞き、その説明を踏まえて依頼するかどうかを検討するとよいでしょう。

税金の試算をしておく

後ほど解説しますが、マンションを売却して譲渡益が出た場合には譲渡所得税の対象となります。

投資用マンションの場合、居住用マンションの売却の場合に使用できる特別控除の適用ができず、譲渡益が出た場合は税金が高額となる可能性があります。思いがけず高額な税金がかかる場合には、資金計画に狂いが生じてしまうかもしれません。

そのため、あらかじめ管轄の税務署や税理士に相談して税金の試算をしておくことをおすすめします。

不動産会社と媒介契約を締結する

マンションの売却を依頼する不動産会社を選定したら、その不動産会社と媒介契約を締結します。媒介契約を締結した時点から、その不動産会社はマンションの販売活動を開始できます。

媒介契約には次の3種類があります。状況や希望に合った契約を選択してください。

| 専属専任媒介契約 | 専任媒介契約 | 一般媒介契約 | |

|---|---|---|---|

| 他の不動産会社と重ねての媒介契約締結 | 不可 | 不可 | 可 |

| 自己発見取引 (自分で買主を見つけての売買) | 不可 | 可 | 可 |

| 指定流通機構(レインズ)への登録義務 | 5営業日以内 | 7営業日以内 | 義務なし |

| 報告頻度 | 1週間に1回以上 | 2週間に1回以上 | 指定なし |

一般的に、比較的売りづらいマンションの場合は「専属専任媒介契約」や「専任媒介契約」を選択します。重ねて他の不動産会社への依頼ができず、責任をもって販売活動をしてもらいやすくなるためです。

一方、比較的売りやすいマンションの場合は「一般媒介契約」を検討するとよいでしょう。複数の不動産会社からの売り出しで複数の買主が見つかれば、よりよい条件で売却できる可能性が高くなるためです。

投資用マンションを売りに出す

不動産会社と媒介契約を締結したら、マンションを売りに出します。マンションを売りに出す際には売主の希望売却価格である売り出し価格を設定しますが、これは査定額をベースに決めることが一般的です。

売り出し価格が安すぎると売却で損をする可能性がある一方で、売り出し価格が高すぎるとマンションがなかなか売れないかもしれません。そのため、マンションの売り出し価格は不動産会社の担当者とよく相談のうえ決めることをおすすめします。

なお、居住用マンションの場合は買主が内見をしたうえで購入することが多い一方で、投資用マンションの売却では室内の内見をしないことも少なくありません。なぜなら、入居者がいると室内を見ることが難しいためです。

売買契約を締結する

買主がマンションの購入を決めたら売買契約を締結します。売買契約の締結時には、買主から売主に売却代金の5%から10%程度の手付金が交付されることが多いでしょう。

これ以後、相手が契約の履行に着手するまでに売買契約を解除するにはそれぞれ次の対応をとることとなります。

- 売主からの解除:手付金の倍額返し

- 買主からの解除:手付金の放棄

投資用マンションの名義変更をする

あらかじめ取り決めた日にマンションの名義変更を行います。この日には、次のことが同時になされることが一般的です。

- 売主から買主にマンションの名義を変えるための書類への押印など

- 買主の住宅ローンの実行

- 買主から売主への売買代金全額の支払い

その後この場に立ち会った司法書士が法務局に登記申請をすることで、マンションの名義が買主へと変わります。

オーナーチェンジを入居者に通知する

入居者がいるマンションを売買するにあたって、事前に入居者の承諾を得る必要はありません。ただし、家賃の支払い先の変更などを知らせるため、名義変更の後にオーナーが変わった旨の通知を送ることが一般的でしょう。

この通知は売主と買主が連名で行うことが一般的です。ただし、賃貸管理を管理会社に委託している場合には管理会社から通知することもあります。

確定申告をする

マンションを売却した場合には、譲渡所得税の対象となる可能性があります。譲渡所得税が発生する場合には、譲渡の翌年2月16日から3月15日までの間に忘れずに確定申告を行いましょう。

譲渡所得税については次で詳しく解説します。

投資用マンションの売却でかかる税金「譲渡所得税」とは

投資用マンションを売却した際には、譲渡所得税の対象となる可能性があります。譲渡所得税の概要と計算方法は次のとおりです。

譲渡所得税は確定申告が必要

譲渡所得税とは、マンションなど資産を売却した際の「譲渡益」に課される税金です。

譲渡所得税はどこかから納付書が送られてくるものではなく、自分もしくは税理士に依頼をして申告をしなければなりません。譲渡所得税の申告期間は、譲渡があった日の翌年2月16日から3月15日までです。

投資用マンションを売却した際には、譲渡所得税の申告の要否や税額などについてあらかじめ税理士や管轄の税務署に確認しておくとよいでしょう。

譲渡所得税の計算方法

譲渡所得税は次の式で算定します。

- 課税譲渡所得金額=収入金額-(取得費+譲渡費用)-特別控除

- 譲渡所得税額=課税譲渡所得金額×税率

各計算要素の概要はそれぞれ次のとおりです。

- 収入金額:投資用マンションの売却で買主から受けた対価

- 取得費:その投資用マンションを取得するためにかかった購入代金、仲介手数料、不動産取得税など。ただし、建物部分は減価償却費相当額の控除が必要

- 譲渡費用:その投資用マンションの売却で直接かかった仲介手数料、印紙税など

- 特別控除:要件を満たした場合に適用を受けられる「事業用資産の買換え特例」など

そして、譲渡所得税の税率は「売却をした日が属する年の1月1日時点」における売却した投資用マンションの所有期間に応じて二段階となっており、それぞれ次のとおりです。

- 所有期間5年超(長期譲渡所得):15%

- 所有期間5年以下(短期譲渡所得):30%

また、ほかに住民税と復興特別所得税もかかります。譲渡所得税に住民税と復興特別所得税を加えた税率はそれぞれ次のとおりです。

| 売却した年の1月1日時点での所有期間 | 税率 | |||

| 所得税 | 復興特別所得税 | 住民税 | 合計 | |

| 5年超 | 15% | 0.315% | 5% | 20.315% |

| 5年以下 | 30% | 0.63% | 9% | 39.63% |

このように、短期譲渡所得に該当すると譲渡所得税や住民税が高くなります。

投資用マンションの売却では譲渡所得税の特例は使えないことが多い

譲渡所得税には、「居住用財産を譲渡した場合の3,000万円の特別控除」や「被相続人の居住用財産(空き家)に係る譲渡所得の3,000万円の特別控除」など、さまざまな特別控除特例が存在します。控除額も大きいことから、特別控除特例の適用を受けることで結果的に譲渡所得税がゼロになることも少なくありません。

しかし、譲渡所得税の特例のほとんどは居住用資産の売却のみを対象としており、投資用マンションは対象とならないことがほとんどです。そのため、投資用マンションの売却では「収入金額-(取得費+譲渡費用)」がプラスとなれば譲渡所得税の納付が必要になると考えて、あらかじめ税額を試算しておくことをおすすめします。

確定申告を忘れた場合のリスク

譲渡所得税が発生する場合には、譲渡をした日の翌年2月16日から3月15日までの間に確定申告をしなければなりません。譲渡所得税が発生するにもかかわらず確定申告を忘れた場合には、本来納付すべき税額に加えて「無申告加算税」が課される可能性があります。

無申告加算税とは、期限を過ぎてから申告をしたり税務署から無申告を指摘されて税額の決定を受けたりした場合などに課されるペナルティとしての税金です。無申告加算税の税率は原則として次のとおりですが、税務署から指摘される前に自ら申告した場合には軽減されます。また、本来の申告期限から1か月以内に自主的に申告と納税をした場合には、無申告加算税は課されません。

- 納付すべき税額の50万円までに対応する部分:15%

- 納付すべき税額の50万円を超える部分:20%

確定申告を忘れた場合には、ほかに利息に相当する延滞税も課されます。

投資用マンションの売却にかかるその他の税金・費用

投資用マンションの売却で譲渡所得税のほかにかかる主な費用や税金は次のとおりです。

- 印紙税

- 抵当権の抹消費用

- 仲介手数料

印紙税

印紙税とは、契約書や領収書などの文書に課される税金です。マンションの売買契約書は、この印紙税の対象となります。

印紙税の額は契約書に記載された売買金額に応じてそれぞれ次のとおりです。なお、2024年3月31日までに作成された契約書では軽減税率が適用されています。

| 契約金額 | 印紙税額 (2024年年3月31日までの軽減税率) |

|---|---|

| 50万円以下 | 200円 |

| 100万円以下 | 500円 |

| 500万円以下 | 1,000円 |

| 1,000万円以下 | 5,000円 |

| 5,000万円以下 | 10,000円 |

| 1億円以下 | 30,000円 |

| 5億円以下 | 60,000円 |

| 10億円以下 | 160,000円 |

| 50円以下 | 320,000円 |

| 50億円超 | 480,000円 |

ただし、最近では不動産売買を電子契約で行うケースも増えつつあります。電子契約の場合には、印紙税の課税対象となる文書が存在しないため印紙税は課されません。

抵当権の抹消費用

マンションの売却する際には、そのマンションに付いている抵当権を抹消しなければなりません。

抵当権とは、契約通りにローンを返済できなくなった際に、金融機関がそのマンションを競売にかけその対価からローン残債の弁済を受けるタイプの担保です。抵当権を抹消するには次の費用がかかります。

- 登録免許税=1,000円×抵当権を抹消する不動産の数

- 司法書士報酬:1万円~2万円程度

なお、金融機関に抵当権の抹消に応じてもらうには、その対象であるローンを完済しなければなりません。ローンを繰り上げ返済することに対して、数万円程度の繰り上げ返済手数料がかかることがあります。

仲介手数料

投資用マンションの売却を不動産会社に依頼した場合には、不動産会社に仲介手数料がかかります。仲介手数料とは不動産会社が受け取る報酬であり、上限額は次のとおりです。

- 仲介手数料の上限額=売却価格×3%+6万円+消費税

なお、厳密には次のとおりであり、仮に売却対価が400万円以下の場合は次の表に当てはめて計算する必要があります。

| マンションの売却価格 | 仲介手数料の上限額 |

|---|---|

| 200万円以下の部分 | 売却価格の5%+消費税 |

| 200万円を超え400万円以下の部分 | 売却価格の4%+消費税 |

| 400万円を超える部分 | 売却価格の3%+消費税 |

なお、これらは「上限額」であるものの、この上限額をそのまま仲介手数料として定めている不動産会社がほとんどでしょう。

まとめ

投資用マンションの売却を成功させるには、売却のタイミングを見極めることやかかる税金について理解しておくことが必要です。特に投資用マンションの売却では譲渡所得税の特例が使えないことが多く、譲渡益が出た場合の税金が高くなりがちであるためあらかじめ試算しておく必要があるでしょう。

また、投資用マンションをよりよい条件で売却するには、そのマンションの売却に強い不動産会社への依頼がカギとなります。しかし、どの不動産会社が投資用マンションの売却に強いのかわからないことも少なくないでしょう。そのような際には「おうちクラベル」のご利用がおすすめです。

おうちクラベルは、東証プライム上場企業のSREホールディングスが運営する不動産一括査定です。おうちクラベルで査定の依頼ができる不動産会社は実績豊富な優良企業ばかりであり、安心して査定を依頼できます。

複数社による査定額を比較することで、その投資用マンションの売却に自信のある不動産会社と出会いやすくなるでしょう。投資用マンションの売却をお考えの際には、ぜひ「おうちクラベル」をご利用ください。