これからマンションの相続を控えている方や、すでに相続で頭を悩ませている方も多いのではないでしょうか。

今回の記事では、マンション相続の手続きのフローやマンション相続で必要になってくる税金、マンションの相続税が発生しないケース、相続税の計算方式、マンション相続の注意点についてご紹介します。

あらかじめこの記事を読めば、相続の大まかな流れを把握できるので、ぜひ参考にしてください。

「マンション相続の手続きフロー」

基礎知識として、相続では、亡くなった方を「被相続人」、相続を受ける方を「相続人」といいます。

はじめに、マンションの相続をする際の手続きについてご紹介します。

- 世帯主変更届の提出

- 相続人と相続財産の調査

- 遺言書を確認

- 所有権移転登記

- 必要書類を整える

ひとつひとつ詳しく解説していきます。

「フロー①世帯主変更届の提出」

マンション相続の手続きとして、まずは世帯主変更の提出をするようにしましょう。

夫婦二人暮らしで、片方が他界すれば、そのあと世帯主が1人になる場合を除いて、被相続人の死後14日以内の世帯主変更届の提出が必要になってきます。

届け出を出さないと5万円以下の罰金が科されます。

自分の住んでいるお近くの役所などで手続きが行えるため、罰金を受けないためにもマンションの相続が決まったら、まずは世帯主の変更の提出をしましょう。

「フロー②相続人と相続財産の調査」

マンション相続の手続きとして、相続人と相続財産の調査が必要です。

相続人は誰なのか、何人いるのかといった相続人調査と、相続財産は何があるのかといった相続財産調査の2つを行いましょう。

法律では、相続の優先順位が決められています。

そのため、親族が複数人いる場合は、相続財産をどのように分配するのかを決める「遺産分割協議」も必要になります。

また、相続財産調査では、現金や不動産など手元に残るもの以外にも、ローンや借金といった手元から離れる財産についても話し合う必要があります。

話し合いではトラブルが付き物です。

遺産に対してのトラブルを避けるためにも、「遺産分割協議」をする前に、相続人調査と相続財産調査をしっかり行っておくようにしましょう。

「フロー③遺言書を確認」

マンション相続の手続きとして遺言書があるかどうかを確認しておきましょう。

遺言書をみつけたら、その場で開けるのではなく家庭裁判所で手続きを行ったあと、開けることをおすすめします。

万が一、自宅や自分1人で遺言書を開けるとトラブルにつながる可能性があります。そのため、遺言書をみつけたらその場で開けるのではなく、保管しておきましょう。

また、遺言書には時効がありません。

したがって、相続の手続きが終わったあとに遺言書がみつかった場合は、遺言書の内容に合わせて相続が必要になります。

無駄なトラブルを避けるためにも「遺産分割協議」の前に遺言書があるかどうかを確認しておきましょう。

「フロー④所有権移転登記」

相続によってマンションを受け取った場合は、マンションの名義を被相続人から相続人に移すために名義変更の手続きを行いましょう。

相続の場合は、相続登記も移転登記として行う必要があります。

所有権移転登記の期日はありませんが、手続きが済んでいないマンション売却・ローンの担保が難しくなるためスケジュールには注意が必要です

「フロー⑤必要書類を整える」

マンションの相続をする前に、必要書類が何か調べておきましょう。

実際にマンションの相続をすると、さまざまなことに時間を取られてしまい、余裕が持てません。

必要書類について事前に把握しておけば、余裕が生まれてトラブルを避けられます。

マンション相続に必要な書類は以下の通りです。

| 必要な書類 | 入手先 |

|---|---|

| 登記申請書 | 法務局(ダウンロード可能) |

| 登記事項証明書 | 法務局 |

| 住民票(被相続人のもの) | 市区町村役所 |

| 住民票(相続人のもの) | 市区町村役所 |

| 被相続人の戸籍謄本 | 市区町村役所 |

| 相続人全員分の印鑑証明書 | 市区町村役所 |

| 固定資産税評価証明書 | 市区町村役所 |

| 遺言書か遺産分割協議書 | 申請者が作成する |

| 家系図(相続状況が分かるわかるようなもの) | 申請者が作成する |

必要書類のほとんどは、法務局か市町村の役所で入手できます。

遺言書や遺産分割協議書・家系図(相続状況が分かるようなもの)は自分で作成できるため事前に準備しておきましょう。

「マンション相続で発生する税金は?」

マンションを相続することになれば、税金を納める必要があります。

マンションの相続において発生する税金は大きく分けて以下の2つです。

- 登録免許税:登記内容の変更にかかる税金 「登録免許税=固定資産税評価額×0.4%」

- 相続税 :法定相続での財産受け取り分にたいしてかかる税金「相続税額=(相続財産の時価評価額−控除額)÷法定相続分×税率」

相続税は、相続で発生した額によって税率が変わります。

また、取得金額が多ければ多いほど税率が高くなり、それに加え控除額も大きくなっていきます。

詳細な相続税の税率は国税庁のサイトから確認できるため、事前に実際にかかる税率がいくらなのか確認しておきましょう。

「相続税がかからないケース」

墓地や仏壇や仏具といった日常礼拝をしている物には相続税がかかりません。 実際に相続税がかからないケースは以下の通りです。

- 墓地や墓石、仏壇、仏具、神を祭る道具など日常礼拝をしている物(ただし、骨とう的価値があるなど投資の対象となるものや商品として所有しているものは相続税がかかります)

- 宗教、慈善、学術、そのほか公益を目的とする事業を行う一定の個人などが相続や遺贈によって取得した財産で公益を目的とする事業に使われることが確実なもの

- 地方公共団体の条例によって、精神や身体に障害のある人又はその人を扶養する人が取得する心身障がい者共済制度に基づいて支給される給付金を受ける権利

- 相続によって取得したとみなされる生命保険金のうち500万円に法定相続人の数を掛けた金額までの部分(なお、相続税の対象となる生命保険金については相続税の課税対象になる死亡保険金で説明しています)

- 相続によって取得したとみなされる退職手当金等のうち500万円に法定相続人の数を掛けた金額までの部分(なお、遺族が受け取る退職手当金、功労金については相続税の課税対象になる死亡退職金で説明しています)

- 個人で経営している幼稚園の事業に使われていた財産で一定の要件を満たすもの。(なお、相続人のいずれかが引き続きその幼稚園を経営することが条件となります)

- 相続や遺贈によって取得した財産で相続税の申告期限までに国又は地方公共団体や公益を目的とする事業を行う特定の法人に寄附したもの、あるいは、相続や遺贈によって取得した金銭で、相続税の申告期限までに特定の公益信託の信託財産とするために支出したもの

(国税庁:相続税がかかない財産より引用)

投資対象になりうるものや商品として所有している場合は相続税がかかってくるため、注意しましょう。

「マンション相続に役立つ4つの計算方法」

マンションの相続税がいくらなのかを調べるにあたって、まずマンションの相続税評価額を計算する必要があります。

マンションの相続税評価額とは、相続する財産の価値を、国税庁が決めたルールによって評価したときの金額のことです。

マンションの相続税評価額は、建物部分と土地部分の各相続税評価額の合計によって算出されます。

建物と土地の評価をまとめて計算すると間違いにつながるため、別々に計算していきましょう。

土地の部分の価値を調べる計算方法は、以下の2つです。

- 路線価方式

- 倍率方式

路線価は、国税庁ホームページで確認できる取引の目安や税金の計算のために使用される、国税庁によって定められた公的な価格が定められているかどうかで計算方法が異なります。

路線価が決められている場合は、路線価方式を利用し、路線価が決められていない場合は、倍率方式を利用し計算をします。

敷地全体の評価額を路線価方式か倍率方式で算出したあとに、所有権の割合をかければ、敷地の相続税の評価額を出せるため、覚えておきましょう。

マンション相続を行う際は、以下の4つの計算方法を覚えておきましょう。

- 相続税評価額:敷地の相続税評価額+建物の相続税評価額

- 路線価方式:土地の評価額=路線価×調整率×土地の面積

- 倍率方式:土地の評価額=固定資産税評価額×評価倍率

- 敷地の相続税評価額:敷地全体の評価額×所有権割合

| 計算方法 | 計算式 | 内容 |

|---|---|---|

| 相続税評価額 | 敷地の相続税評価額+建物の相続税評価額 | 相続税評価額は、土地(敷地)部分と建物部分の評価額をそれぞれ計算してから合算 |

| 路線価方式 | 土地の評価額=路線価×調整率×土地の面積 | 路線価が定められている地域の計算 |

| 倍率方式 | 土地の評価額=固定資産税評価額×評価倍率 | 路線価が定められていない地域の計算 |

| 敷地の相続税評価額 | 敷地全体の評価額×所有権割合 | 上記で算出した敷地全体の評価額に自身の所有権割合をかける |

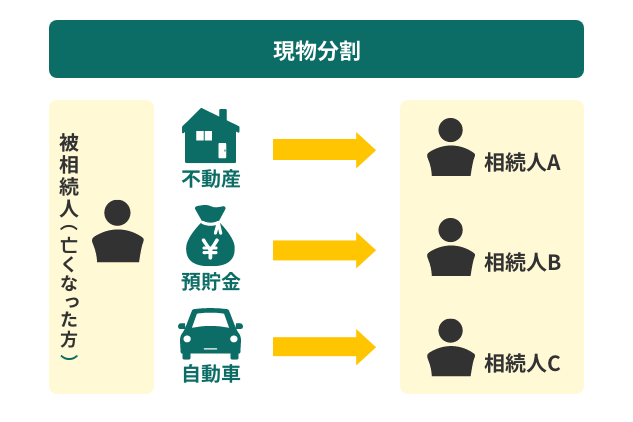

「マンションの相続方法」

マンションの相続方法には以下の4つがあります。相続人が複数人いる場合でも役に立つため、相続方法は事前に確定しておくようにしましょう。

現物分割:1人1つのものを相続する方法です。相続対象になるものの形を変えずに相続できますが、誰がどれを相続するかということでトラブルになりやすいです。

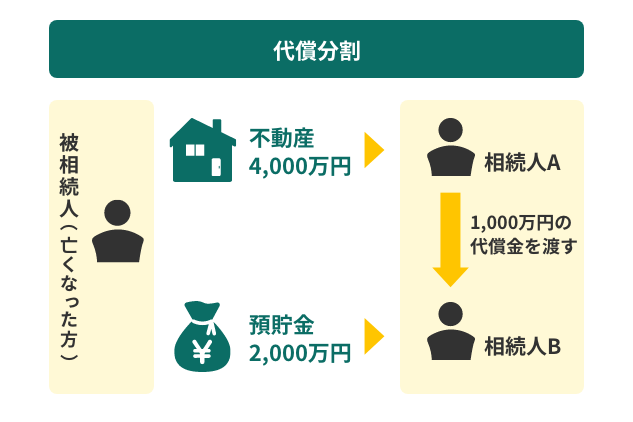

代償分割:不動産などを1人が相続し、ほかは均等になるように調整された金銭を受け渡すことで平等性を図る方法です。資金面に余裕がない方にはおすすめできません。

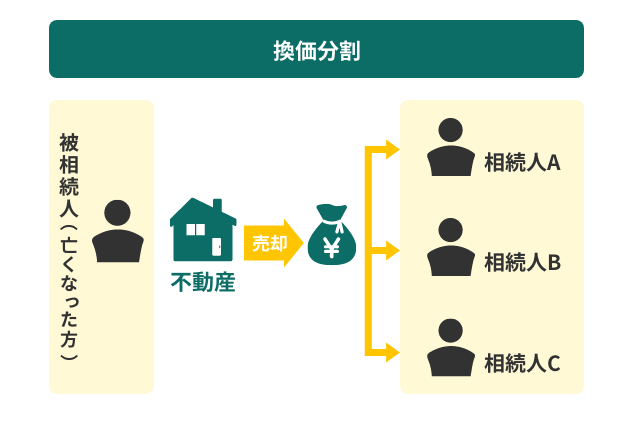

換価分割:相続対象になるものを現金化して、それを均等に配分する方法です。マンションだと譲渡所得税がかかるため相続人どうしの共通理解が必要になってきます。

共有分割:相続対象のものを共有名義にして相続する方法です。金銭の直接的流れが確認できない分やりやすさはあるかもしれませんが、いざ売却しようと思ったときや賃貸にするときに面倒ごとが増える可能性があります。あるいは、相続人のなかから他界された方が現れた際にトラブルの原因になる可能性もあります。よほどの理由がない限りは、あまりおすすめできる方法ではありません。

「マンション相続の注意点」

マンション相続の注意点としては、相続税の申告や納税には期限があるということです。

基本、相続税の申告と納税の期限は、被相続人が亡くなってから10か月と定められています。

納税の申告期限を過ぎてしまうと延滞税の負担がかかってくるため注意が必要です。

相続税の支払いが難しい場合は延納か物納といった方法を取れます。

- 延納:相続税の分割払い条件を満たしていれば最長20年間可能/利子税がかかる点も注意

- 物納:どうしても現金で納税できないときに物で納められる。ただし、規定の物納順位に沿って没収される

延納が利用できる条件は以下の通りです。

- 相続税額が10万円を超える場合

- お金で納税できない事由があり、納税が不可能な金額であると認められた場合

- 延納税額および利子税の金額を保証できる担保の提供が可能な場合

- 延納申請書・担保提供関係書類を期限内に提出した場合

そして、物納が利用できる条件は以下の通りです。

- 延納を利用しても金銭での納税が難しい事由があり、支払い可能な金額を超えていると認められた場合

また、物であれば何でもよいわけではなく、規定の優先物納順位に沿って行われます。

期限以内に申告と納税ができるのかを事前に確認し、できない場合は、延納か物納を利用するようにしましょう。

「マンションは相続対策にいいってホント?」

結論からいうと、マンションは相続対策に効果的です。

マンションが相続対策にいい理由としては、評価対象が土地と物件に分けての課税なので節税につながる点が挙げられます。

- 現金:評価対象が現金

- マンション:評価対象は土地と物件に分けて課税なので節税につながる

つまり、5,000万円の現金を持っていたら5,000万円から税金がかかりますが、マンションの場合は土地と物件に分けて税金がかかるためトータルの税金額が大幅に削減されるのです。 一億円を現金でもらった場合と、一億円でマンションを購入した場合は以下の通りになります。

- 現金の場合 (1億円-3600万円)×30%-700万円=1220万円

- マンションの場合 (1264万円(土地)+2520万円(建物)-3600万円)×10%=18.4万円

マンション相続のフローを理解しよう!

マンションの相続には期限があるため、今回紹介したフローや注意点を確認し事前に準備しておく必要があります。

しかし、マンション相続で細かい税金を算出するのは非常に難しく、税理士など、税金のプロに相談したほうが正確な金額を算出できます。

とはいえ、個人で概算を計算するためにはマンション相続のフローや注意点を知っておく必要があります。

また、マンションの査定額から利益がおおよそどのくらい出るかも算出できるため、まずは不動産一括査定サイトで査定を依頼してみましょう。

不動産一括査定サイトのなかで最もおすすめなのは、「おうちクラベル」です。

おうちクラベルで信頼できる不動産会社に出会い、相続後に売却する可能性も含めて相談してみるのもいいかもしれません。

おうちクラベルで信頼できる不動産会社に出会い、マンションの相続を成功させましょう。

Q.マンションの相続は多額の費用や税金が発生するのでしょうか?

A.多額の費用や税金がかかるわけではないですが、細かな税金の積み重ねによって費用がかさむ可能性もあります。この記事を通して事前に把握しておきましょう!

Q.マンションが相続税対策にいいのは本当?

A.本当です。マンションは相続対策に効果的です。マンションが相続対策としていい理由として評価対象が土地と物件に分けての課税なので節税につながる点が挙げられるからです!