不動産を売却するには、税金がかかります。しかし「不動産にどんな税金がかかるの?」と気になる方も多いのではないでしょうか。そこで今回は、不動産売却にかかる6種類の税金について、さらに節税対策に有効な6つの特例を解説します。

この記事を読むことで、不動産売却にかかる税金や節税対策を知ることができます。

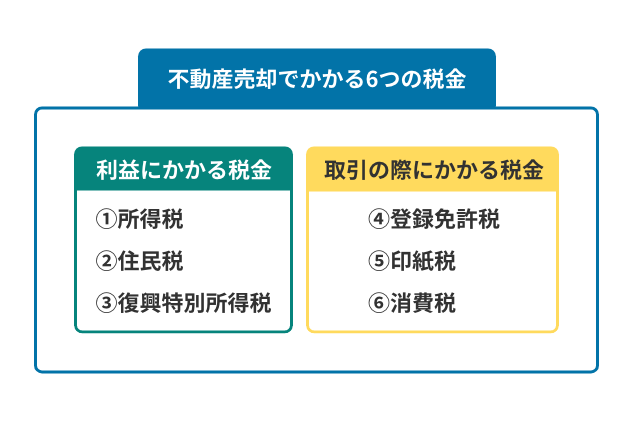

1.不動産売却でかかる6つの税金

不動産を売却するときは、何にどのくらい税金がかかるのかを把握しておく必要があります。なぜなら、同じ物件であっても所有期間や売却時期によって納めるべき税金の額が異なるためです。

不動産売却でかかる税金は、利益にかかる税金(譲渡所得税)と取引の際にかかる税金があります。

利益にかかる税金として所得税、住民税、復興特別所得税があります。取引に対してかかる税金は、登録免許税、印紙税、消費税です。

ここでは、不動産売却でかかる6つの税金について詳しく解説します。

1-1.税金①所得税

不動産を売却することで利益(所得)が発生すると「譲渡所得」として所得税が課税されます。

売却した年の翌年2月16日から3月15日までに申告および納税をしなければならないため、注意が必要です。

譲渡所得は、売却価額から取得費と仲介手数料や印紙代などの売却にかかった費用(譲渡費用)を差し引いて算出します。

取得費とは、売却した土地や建物を購入した時の購入代金、購入手数料などの金額などの合計額から所有期間中の建物の減価償却費相当額を差し引いて計算します。

譲渡所得に対する税金は、事業所得や給与所得と区別した「分離課税」という課税方式になっていて、所有期間に応じて適用される税率が異なります。

譲渡所得税の計算を計算式にするとは以下のようになります。

- 譲渡所得税=譲渡所得×税率

- 譲渡所得=「譲渡収入金額-(取得費用+譲渡費用)」

1-2.税金②住民税

不動産を売却することでの利益(所得)が発生すると「譲渡所得」として所得税と同様に住民税が課税されます。

したがって、譲渡所得が発生しない(損失が出る)場合は住民税を納める必要はありません。

譲渡所得については、住民税も所得税と同じく分離課税として計算され、所有期間に応じて適用される税率が異なります。

1-3.税金③復興特別所得税

復興特別所得税とは、2011年の東日本大震災をきっかけに創設された税金で、「東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法(平成23年法律117号)」の施行により、2013年1月1日から2037年12月31日の25年間にわたって課税されます。

復興特別所得税の税率は「所得税額×2.1%」です。

例えば、1,000万円の不動産売却についての所得税を納める場合、1,000万円×0.021=21万円になります。

したがって所得税額が0円の場合は復興特別所得税も0円となります。

1-4.税金④登録免許税

不動産取引における登録免許税は、不動産の所有権が移転した事実を登記する際などに必要となる税金のことをいいます。買主は、その不動産の所有権の所在を明らかにするために、所有権の移転登記を行います。またその際に住宅ローンなどを利用する場合は、貸主はローンの回収が出来なくなった場合に備えて、抵当権の設定登記を行います。

不動産の売却が行われる場合の登記としては、おもに下記の登記が行われます。

所有権移転登記

土地や建物の所有者が売買・贈与・相続などで、名義変更を行う際に登記します。所有権移転登記にかかる登録免許税は、通常買主が負担します。

抵当権の設定登記

買主が住宅ローンを利用した際に金融機関が抵当権を設定するために登記します。通常借りた側が負担します。

抵当権の抹消登記

住宅ローンを完済した場合などに抵当権の抹消登記をします。

登録免許税の計算方法

土地や建物の評価額に一定の税率をかけて計算します。抵当権の抹消登記にかかる登録免許税は、不動産1つにつき1,000円となります。

所有権移転登記にかかる登録免許税は「登録免許税=固定資産税評価額×税率」で求められます。

また、土地に関する登録免許税は、2023年3月31日までに実施される土地の所有権移転登記および2022年3月31日までに実施される住宅にかかる抵当権の設定取引の場合、特例の軽減税率が適用されます。

登録免許税の特例軽減税率は、以下の通りです。

| 本則税率 | 特例税率 | |

|---|---|---|

| 所有権の移転登記 | 2.0% | 1.5% |

| 抵当権の設定登記 | 0.4% | 0.1% |

登録免許税の支払い方法

登記を申請する際に収入印紙を購入し、申請書に貼り付けて法務局の窓口へ提出することで納付します。

1-5.税金⑤印紙税

不動産売買契約書には、印紙税法に定められた課税文書を作成した際に印紙税がかかります。不動産売買契約書に契約金額に応じた収入印紙を貼付し、消印をすることで納税します。

売買契約書は売り主と買い主の両方に1部ずつ保持しておくことが一般的なため、作成した部数に応じ費用を負担することになります。

印紙税額は、以下の通りです。

| 契約金額 | 本来の税額 | 軽減措置適用後の税額 |

|---|---|---|

| 1万円未満 | 非課税 | 非課税 |

| 1万円超10万円以下 | 200円 | 200円 |

| 10万円超50万円以下 | 400円 | 200円 |

| 50万円超100万円以下 | 1,000円 | 500円 |

| 100万円超500万円以下 | 2,000円 | 1,000円 |

| 500万円超1,000万円以下 | 10,000円 | 5,000円 |

| 1,000万円超5,000万円以下 | 20,000円 | 10,000円 |

| 5,000万円超1億円以下 | 60,000円 | 30,000円 |

| 1億円超5億円以下 | 100,000円 | 60,000円 |

租税特別措置法の規定により、平成26年4月1日から令和4年3月31日までの間に作成される不動産売買契約書には、軽減措置が適用されます。

(参考:国税庁「不動産売買契約書の印紙税の軽減措置」)

1-6.税金⑥消費税

不動産売却は、資産の譲渡に該当します。したがって、事業者が国内で不動産を売った場合は消費税の課税対象となります。事業者には、個人事業主や法人を含みます。

建物について

売却した不動産のうち建物は、消費税が課税される課税資産に該当するため、消費税の納税義務がある課税事業者が賃貸マンションを売却する際には建物部分について消費税を納める必要があります。したがって、課税事業者が事業用の建物の売却をする時は、消費税の納税のことも計算に入れて取引をしなければいけません。

一方、個人が自宅として所有している不動産を売った場合は消費税がかかりません。例えば、サラリーマンが所有していた居住用のマンションを売却するケースがこれに該当します。

土地について

売却した不動産のうち土地については、消費税か課税されない非課税資産に該当するため、消費税の納税義務がある課税事業者が賃貸マンションを売却する場合でも消費税は課税されません。

2.不動産売却は譲渡所得税が鍵になる

譲渡所得税は、不動産を売却し利益(所得)が出た場合にかかる税金です。つまり、利益が出なければ、税金を払う必要がありません。

冒頭でも解説したように、譲渡所得は不動産の売却金額から取得費・譲渡費用を差し引いて計算します。

2-1.住民税と所得税は不動産の所有期間で税率が変動

譲渡所得税は、前述の通り「所得税」「住民税」「復興特別所得税」の3つの税金があり、不動産の所有期間で税率が変動します。

譲渡所得について課税される所得税や住民税は、売却した土地の所有期間が、売却した年の1月1日現在で5年を超えるかどうかにより、適用される税率が異なります。土地所有期間が5年を超えている場合は長期譲渡所得となり、5年以下だと短期譲渡所得になります。

所有期間の判定は、売却した年の1月1日時点を基準とします。例えば、2016年3月1日に購入した不動産を2021年2月1日に売却した場合、所有期間は5年以下となり、短期譲渡所得となります。

このように長期譲渡所得と短期譲渡所得では、適用される税率に大きな違いがあるので所有期間が5年前後の方は事前にしっかり確認し、思わぬ税金が課税されることのないように気を付けましょう。

短期譲渡所得の税率は39.63%、長期譲渡所得の税率は20.315%です。所有期間が5年以下であれば、税率が倍近く変わるので、売却時期については慎重に検討する必要があります。

譲渡所得税の税率の内訳は、以下の通りです。

| 所得税 | 復興特別所得税 | 住民税 | 合計 | |

|---|---|---|---|---|

| 短期譲渡所得 | 30% | 0.63% | 9% | 39.63% |

| 長期譲渡所得 | 15% | 0.315% | 5% | 20.315% |

2-2.譲渡所得の計算方法

譲渡所得税は、譲渡所得×税率で求められます。

譲渡所得の計算式は以下の通りです。

譲渡所得= 譲渡収入金額-(取得費 + 譲渡費用)

譲渡収入金額:不動産の売却により受け取った金額のことを差します。さらに固定資産税と都市計画税の精算をして、その精算金を受け取った場合には、その精算金もこれに含まれます。

取得費:売却した土地や建物を購入した時の購入代金や、購入手数料などの金額などの合計額から減価償却費相当額を差し引いた金額、取得時の仲介手数料、印紙税などが該当します。

譲渡費用:仲介手数料、税金(登録免許税)、増改築費、測量費、立ち退き料などが該当します。

例えば譲渡収入金額が5,000万円、取得費が3,500万円、譲渡費用が200万円とすると、譲渡所得は「5,000万円−(3,500万円+200万円)」で1,300万円となります。

さらに特別控除が適用される場合は、譲渡所得から差し引きます。詳しくは後で解説します。

なお、譲渡所得税は、譲渡所得がマイナスであった場合は支払う必要がありません。

2-3.減価償却費の計算方法

減価償却とは、 耐用年数に応じて目減りした価値を差し引くことです。不動産の減価償却では、土地については対象とならず、建物についてのみ減価償却の対象となります。

建物は、経年劣化などにより新築の家屋よりも価値が下がります。所有期間に応じて価値の減少が大きくなります。

取得費の計算で用いる減価償却の計算方法は【建物の取得価額×0.9×償却率(※1)× 経過年数(※2)= 減価償却費相当額(※3)】となります。

おもな耐用年数および償却率は下記のとおりです。

| 鉄骨鉄筋コンクリート | 金属造・骨格材の肉厚4mm超える | 金属造・骨格材の肉厚3mm以上4mm以下 | 金属造・骨格材の肉厚3mm以下 | 木造モルタル造 | 木造又は合成樹脂 | |

|---|---|---|---|---|---|---|

| 法定耐用年数 | 47 | 34 | 27 | 19 | 20 | 22 |

| 法定耐用年数の1.5 | 70 | 51 | 40 | 28 | 30 | 33 |

| 償却率(非事業用) | 0.015 | 0.02 | 0.025 | 0.036 | 0.034 | 0.031 |

※1 非業務用の建物は業務用の建物の1.5倍の耐用年数で償却します。

※2 経過年数の6か月以上の端数は1年とし、6か月未満の端数は切り捨てます。

※3 建物の取得価額の95%を償却限度額となります。

新築で購入した居住用の5,000万円のマンション(鉄骨鉄筋コンクリート造)が築10年になった場合の減価償却費相当額は、以下の結果となります。

減価償却費=5,000万円×0.9×0.15×10年=675万円

3.不動産売却で適用される6つの特例

税額を押さえることが可能な特例を知ることで、不動産を税務上良いタイミングで売却することができます。

マイホームとマイホーム以外の場合の2つに分けて特例を紹介します。

3-1.特例①マイホーム買換え特例

この特例は、一定のマイホームを令和3年12月31日※までに売って、代わりのマイホームに買い換えたときは、一定の要件のもとに利益に対する課税を将来買い換えたマイホームを売却するまで繰り延べることができるという特例です。

※居住用財産の買換えに関する特例は令和3年12月31日で期限が終了しましたが、「令和4年度税制改正の大綱」にて2年間延長することが閣議決定されました。ただし、まだ施行されていないため、注意が必要です。

※「令和4年度税制改正の大綱」参照

(https://www.mof.go.jp/tax_policy/tax_reform/outline/fy2022/20211224taikou.pdf)

おもな適用要件

- 物件が国内にあること

- 自分自身が住んでいる家であること

- 住宅家屋の床面積が50m²以上であり、買い換える土地の面積が500㎡以下であること

- 10年以上の期間、居住用として住んでいた物件で、かつ、売った年の1月1日において売った家屋と土地の所有期間が共に10年を超えていること

- 住まなくなってから3年を経過する年の12月31日までに売却すること

- 売却金額が1億円以下であること

- 売却した相手方が親族・同族会社ではないこと

- 売却した年、その前年および前々年にマイホームを売却した場合の3,000万円の特別控除の特例その他一定の特例を利用していないこと

- マイホームを売った年の前年から翌年までの3年の間にマイホームを買い換え、かつ、一定の期限までに買い換えたマイホームに住むこと

(参考:国税庁「特定のマイホームを買い換えたときの特例」)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3355.htm

3-2.特例②マイホームの所有期間10年以上で適用される軽減税率

この特例は、マイホームの所有期間10年以上で、適用を受けることができる特例です。

所有期間が10年以上であれば、土地・建物ともに税率が軽減されます。マイホームを売却した場合の3,000万円特別控除と合わせて利用することができます。

おもな適用要件

- 住まなくなった日から3年を経過する日の属する年の12月31日までに売ること

- 売った年の1月1日において売った家屋や敷地の所有期間がともに10年を超えていること

- 売った家屋や敷地についてマイホームの買換えや交換の特例など他の特例を受けていないこと

- 親子や夫婦など「特別の関係がある人」に対して売ったものでないこと

- 売った年の前年及び前々年にこの特例を受けていないこと

6,000万以下と6,000万円超で税率が異なります。

| 6,000万円以下 | 6,000万円超 | |

|---|---|---|

| 所得税 | 10.21% | 15.315% |

| 住民税 | 4% | 5% |

| 合計 | 14.21% | 20.315% |

3-3.特例➂3,000万円特別控除

この特別控除は、所有期間に関わらず不動産の譲渡所得から最大で3,000万円まで控除することができる制度です。

3,000万円特別控除の計算式は、以下の通りです。

譲渡所得= 譲渡価格-(取得費用 + 譲渡費用)-3,000万円

おもな適用要件

- 自分自身が住んでいる家

- 住まなくなった日から3年を経過する日の属する年の12月31日までに売却する

- 売り主と買い主が親子や夫婦、同族会社などではないこと

- 土地の売却契約締結が解体から1年以内で、その土地を賃貸していない

- 売った年の前年及び前々年にこの特例やマイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと

- 売った年、その前年及び前々年にマイホームの買換えの特例などの適用を受けていないこと

(参考:国税庁「マイホームを売ったときの特例」) https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3302.html

3-4.特例④損益通算及び繰越控除の特例

令和3年12月31日※までに住宅ローンのあるマイホームを住宅ローンの残高を下回る金額で売却して損失があった場合、その年の給与所得や事業所得などの所得からその譲渡損失を控除できる特例制度です。

※特例は令和3年12月31日で期限が終了しました。しかし「令和4年度税制改正の大綱」にて2年間延長することが閣議決定されました。

ただし、まだ施行されていないため、注意が必要です。

※「令和4年度税制改正の大綱」参照(https://www.mof.go.jp/tax_policy/tax_reform/outline/fy2022/20211224taikou.pdf)

この特例を利用するには、売却したマイホームの売買契約日の前日において、そのマイホームに係る償還期間10年以上の住宅ローンの残高があり、マイホームの売却金額が上記の住宅ローンの残高を下回っていることが要件になります。

また、マイホームを買い換えた場合に譲渡損失が生じたときも、その年の給与所得や事業所得などの所得からその譲渡損失を控除することができます。この特例を利用するには、売却する年の前年の1月1日から売却の年の翌年12月31日までの間に日本国内に床面積が50平方メートル以上の家屋を取得し居住することや、取得した年の12月31日において買換えをした家屋について償還期間10年以上の住宅ローンを有することが要件になります。

なお、これらの特例を利用した場合において、その売却した年に控除しきれなかった譲渡損失は、譲渡の年の翌年以後3年間繰り越して控除することができます。

2つの特例に共通するおもな適用要件

- 自分自身が住んでいる家であること

- 所有期間が売却する年の1月1日時点に5年を超えていること

- 住まなくなった日から3年を経過する日の属する年の12月31日までに売ること

ただし、繰越控除について、合計所得金額が3,000万円を超える年がある場合は、その年については繰越控除の適用を受けることができません。また、売却する年の前年以前の一定の期間に、居住用財産を売却した場合の3,000万円控除の特例などの他の特例の適用を受けている場合は適用されない場合があるので注意が必要です。

(参考:国税庁「マイホームを買い換えた場合に譲渡損失が生じたとき(マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例」)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3370.html

(参考:国税庁「住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3390.html

3-5.特例⑤平成21~22年の間に土地取得した場合

この特別控除は、平成21年又は22年に取得した土地を5年以上保有して売却した場合、譲渡所得から1,000万円を控除することができる制度です。

2008年(平成20年)9月に起きたリーマンショックの景気低迷を受け、土地の流動化や有効活用などの観点から、平成21年度税制改正により創設されました。

平成21年及び平成22年に取得した土地等を譲渡したときの1,000万円の特別控除の適用要件

- 平成21年1月1日から平成22年12月31日までに購入した土地である

- 平成21年取得の土地であれば平成27年以降に、平成22年取得の土地であれば平成28年以降に譲渡すること

- 親子、内縁を含む夫婦、同族会社など特別な間柄にある者から取得した土地等ではないこと

- 相続、遺贈、贈与、交換、代物弁済、所有権移転外リース取り引きにより取得した⼟地等ではないこと

- 譲渡した土地が収用等の特別控除や、事業用資産を買い換えた場合の特例など他の特例を受けていないこと

(参考:国税庁「平成21年及び平成22年に取得した土地等を譲渡したときの1,000万円の特別控除」)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3225.html

土地は、借地権、区分所有マンションの敷地権なども含まれます。

3-6.特例⑥被相続人の居住用財産に係る譲渡所得の特別控除の特例

この特別控除は、亡くなった方のみが居住していた一定の家屋や土地を相続または遺贈により取得し、その後使用されないまま令和5年12月31日までに売却をした場合で一定の要件を満たす場合には、譲渡所得の金額から3,000万円まで控除を受けることができるという制度です。

おもな適用要件

- 相続または遺贈により取得した被相続人の居住用家屋とその家屋の敷地の用に供されていた土地等を売却すること

- 被相続人の居住の用に供していた昭和56年5月31日以前に建築された建物とその敷地であること

- 相続時から売却時まで事業の用、貸し付けの用又は居住の用に供されたことがないこと

- 相続開始の直前において被相続人が一人で居住していたものであること

- 土地の売却金額が1億円以下であること

- 相続の開始があった日から3年を経過する日の属する年の12月31日までに売ること

(参考:国土交通省「空き家の発生を抑制するための特例措置」)

https://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_tk2_000030.html

また、この特別控除は、一定の要件を満たした老人ホーム等への入所者も適用対象となります。介護認定などの適用要件が規定されていますので、適用を受けたい場合はよく確認をして該当するかしっかりチェックするようにしましょう。

4.不動産売却の時期は大きく分けて3つ

不動産売却の時期は大きく分けて、引っ越しシーズンに合わせた時期、築年数で売りやすい時期、市況が上昇している時期など、3つがあります。

4-1.引っ越しシーズンに合わせた時期

引っ越しシーズンの毎年3月と9月は取り引き件数が多いため、売却しやすく、特に新生活スタート前の2~3月は成約率が高くなる時期です。

4-2.築年数で売りやすい時期

築年数で売りやすい時期は、非耐火構造(主に木造一戸建て)は築20年以内、耐火構造(主に鉄筋コンクリート造マンション)で築25年以内と言われています。これは、住宅ローン控除の適用条件に該当するためです。

住宅ローン控除とは、毎年末の住宅ローン残高又は住宅の取得対価の額のうち、いずれか少ない方の金額の1%が10~13年間にわたり所得税額から控除される制度です。

(※控除割合等については今後改正が見込まれています)

4-3.市況が上昇している時期

現在は、マンション・戸建ては、コロナ禍においても上昇傾向にあります。特にマンションは2013年頃から価格の上昇が続いています。

国土交通省「不動産価格指数・令和3年8月・第2四半期分」によると、住宅は前月比 1.3%の上昇です。

また、住宅ローンの金利が低い状況が続いていることからも売りやすい時期と言えるでしょう。

(参考:国土交通省「不動産価格指数・令和3年8月・第2四半期分」)

https://www.mlit.go.jp/common/001442490.pdf

5.特例や特別控除を活用して税金の負担を抑えよう

本記事では、不動産売却にかかる税金と節税対策に有効な特例をご紹介しました。不動産売却をして利益が出た場合は多額の納税が必要となる可能性があります。しかし、今回解説した特例や特別控除を上手に利用することで、税金の負担を抑えることができるでしょう。

また、不動産売却で損失が出た場合、損益通算及び繰越控除の特例を利用することで、一定の要件のもと、その年以降の給与所得や事業所得などの所得から損失を控除することができますので、その場合、譲渡損失であっても節税効果が期待できます。

特例制度は、法改正で変更される可能性もあるため、最新情報を確認することが大切です。

また、各種の特例や特別控除には、今回解説した内容以外にも細かい要件が定められていますので、利用する場合には最新の情報や適用期限などをしっかりチェックするようにしましょう。

Q.不動産を売却する際にはどのような税金がかかるのでしょうか?

A.利益が出た場合は、所得税、住民税、復興特別所得税がかかります。不動産売却の手続きでは、印紙税、登録免許税、消費税などがかかります。

Q.不動産を売却するのにベストな時期を教えてください。

A.引っ越しシーズンに合わせた時期(毎年3月と9月)、築年数で売りやすい時期、市況が上昇している時期などです。