マンションの購入時には、住宅ローンを組むことが多いでしょう。では、この住宅ローンが残っているマンションを売却することはできるのでしょうか?

実は、住宅ローンの残債があるマンションの場合も売却することは可能です。ただし、売却対価でローン残債の完済ができない「オーバーローン」の場合には、別途対策を講じなければなりません。

そこで今回は、住宅ローン残債があるマンションを売却する方法や注意点、売却の流れなどについて詳しく解説します。

マンションの売却時にローン残債があると何が問題?

マンションを売却するにあたっては、原則として引き渡し時までにローンを完済しなければなりません。これはなぜでしょうか?

初めに、マンションにローン残債がある問題点について解説します。

マンションの売却時には「抵当権」を抹消する必要がある

マンションの売却時までに、ローン残債を完済すべきというよりも、「抵当権」を抹消しなければならないというのが正確な表現です。

抵当権とは、契約どおりに債務者(お金を借りている人)がローンを返済できなかった場合に債権者(お金を貸している人、たとえば銀行など)がその不動産を競売(けいばい)にかけ、その売却対価からローン残債の返済を受けるタイプの担保です。この抵当権は登記されます。

物品を質に入れる場合とは異なり、抵当権の場合にはその不動産が銀行に持っていかれるわけではありません。そのため、抵当権がついているマンションは住んだり人に貸し出したりする分にはまったく問題ありません。

一方で、抵当権がついているマンションをそのまま売却することはできません。なぜなら、いつ売り手がローンを滞納して銀行の手で売却されてしまうかわからないマンションは購入できないと考える人がほとんどであるためです。

そのため、遅くとも買い手にマンションを引き渡す時点までには、抵当権を抹消しなければなりません。

住宅ローン残債があると抵当権の抹消が難しい

先ほど解説したように、抵当権は銀行にとっての大切な担保です。そのため、「ローン残債はまだあるけれど、マンションを売りたいから抵当権だけ消してくれ」などと銀行に頼んだところで、応じてもらえる可能性はほとんどありません。

そのため、原則として抵当権の抹消はローンの完済と引き換えになります。例外として、他の不動産に抵当権を付け替えることで銀行側との交渉がまとまれば、そのマンションの抵当権を外してもらえる可能性はあるでしょう。

マンションの売却時にローン残債がある場合の対処法

マンションの売却時にローン残債がある場合、どのように対応すればよいのでしょうか?

マンションの売却対価でローン残債を完済できる「アンダーローン」の場合と、マンションの売却対価を充ててもローンの完済ができない「オーバーローン」の場合とに分けて解説します。

なお、アンダーローンであるかオーバーローンであるのか売ってみないとわからない場合、安心して売却を進めることは困難です。そのため、ローン残債のあるマンションを売却するにあたっては、複数の不動産会社に査定の依頼をするとよいでしょう。

複数社による査定額を比較することで、そのマンションの売却想定額を把握しやすくなり、アンダーローンとなりそうかオーバーローンとなりそうかの想定がしやすくなります。

複数の不動産会社に査定の依頼をする場合は、「おうちクラベル」を利用することをおすすめします。おうちクラベルは、東証プライム上場企業のSREホールディングスが運営する不動産一括査定です。

ローン残債のあるマンションの売却を検討の際には、ぜひ「おうちクラベル」をご利用ください。

マンションの売却対価でローン残債が返済できる場合(アンダーローン)

マンションの売却対価でローン残債が返済できる「アンダーローン」の場合には、マンションの売却に問題はありません。

この場合には、マンションの買主から売主に対してマンションの売買代金が支払われると同時に、その対価の中からローン残債を返済することが一般的です。これと引き換えに金融機関から抵当権の抹消に必要となる書類が交付されるので、マンションの名義を売主から買主に変えるのと同時に売主側の抵当権を抹消します。

この場合にはあらかじめ金融機関の担当者に連絡を取り、マンションの売却を検討している旨と売却想定額を伝えておくとよいでしょう。

マンションの売却対価でローン残債が返済できない場合(オーバーローン)

マンションの売却対価でローン残債が返済できない「オーバーローン」の場合には、マンションの引き渡し時点までに抵当権の抹消が可能かどうか慎重に検討しなければなりません。オーバーローンの場合における対応の主な選択肢は次のとおりです。

- 自己資金や親族からの借り入れでローン残債を返済する

- 住み替えローンを利用する

- 任意売却をする

- アンダーローンとなるまで売却を延期する

いずれにしても、あらかじめローン借入先の金融機関とよく相談をする必要があるでしょう。

自己資金や親族からの借り入れでローン残債を返済する

1つ目の対処法は、自己資金や親族から借り入れた資金などでローン残債をすべて返済することです。

これが可能である場合、オーバーローンであっても売却に支障は生じません。住宅ローン残債が完済できる以上、金融機関は抵当権の抹消に応じるためです。

住み替えローンを利用する

2つ目の対処法は、「住み替えローン」を活用することです。住み替えローンとは、「現在住んでいるマンションの住宅ローン残債分」と「新居を購入するための資金分」とをまとめたローンです。

マンションAを売却し、新しく購入したマンションBに引っ越すと仮定します。住み替えローンを利用できる場合、売却するマンションAの抵当権は外すことが可能です。その代わり、新たに次の資金をまとめたローンを組みます。

- マンションAの住宅ローン残債分

- マンションBの購入資金

そして、このローンの担保としてマンションBに抵当権を設定します。

ただし、住み替えローンの審査は厳しく、金融機関に申し出たからといって必ずしも利用できるとは限りません。また、住み替えローンの金利は住宅ローンよりも高く設定されていることが一般的です。

さらに、マンションAの売却とマンションBの購入にかかる決済日を同じとする必要があるなど、スケジュールもタイトとなる傾向にあります。住み替えローンは必ずしも利用できるものではなく、活用には注意点が多いものの、1つの方法として知っておくとよいでしょう。

任意売却をする

自己資金などでもローン残債が完済できず住み替えローンの活用も難しい場合には、「任意売却」を検討します。

任意売却とは、ローン契約先の金融機関の合意を得て抵当権を外してもらい、マンションを売却する方法です。その後は抵当権の設定はされていないものの、任意売却時に取り決めた金額を引き続き返済していくことになります。

金融機関がなぜ任意売却に応じるのかというと、競売(けいばい)よりも任意売却の方がローン残債を全額回収できる可能性が高いと判断するからです。

ローンが返済できなくなった場合、金融機関は抵当権を実行してマンションを競売にかけ、その売却対価からローン残債の返済を受けます。しかし、競売をした場合には市場での売却の7割から8割程度の価格での売却となることが多く、そもそもオーバーローンのマンションの場合は競売をしてもローン残債の全額を回収することができず、金融機関が損をする可能性が高いでしょう。

一方、任意売却の場合は時間がかかってでもローン残債を全額回収できる可能性があります。

ただし、任意売却は単なる住み替えでは活用できず、収入が大きく減って支払いが厳しい場合など債務(ローン)を整理する必要がある際に用いる手法です。また、任意売却を行うと信用情報機関にネガティブな情報が登録されるため、安易に選択する方法ではありません。

アンダーローンとなるまで売却を延期する

オーバーローンであり自己資金などでの返済や借り換えローンの利用もできず、任意売却も避けたい場合には、この時点でマンションを売却することは困難です。この場合には、アンダーローンとなるまで売却を待つこととなるでしょう。

なお、売却を延期した期間中にマンションを賃貸に出す場合には、住宅ローンを投資用ローンに切り替えなければなりません。金融機関に無断でマンションを賃貸に出すと契約違反となり、住宅ローンの一括返済を迫られる可能性があるため注意が必要です。

なお、投資用ローンは住宅ローンよりも金利が高く審査も厳しい傾向にあります。

ローン残債がある場合のマンション売却の流れ

ローン残債のあるマンションの売却はどのような流れで行えばよいのでしょうか?基本的な流れは次のとおりです。

- 不動産会社に査定を依頼する

- 売却対価でローン残債が返済できるか検討する

- 状況に応じて金融機関に相談する

- 売却を依頼する不動産会社を選ぶ

- 不動産会社と媒介契約を締結する

- マンションを売りに出す

- 内見に対応する

- 売買契約を締結する

- 金融機関に連絡する

- 決済を行う

不動産会社に査定を依頼する

初めに、不動産会社にマンションの査定を依頼します。

査定は1社のみに依頼するのではなく、複数の不動産会社に依頼するとよいでしょう。なぜなら、1社のみから査定を受ける場合には、その査定額が適正であるかどうか判断することが難しいためです。

査定額を信じてアンダーローンであると見込んで売りに出したにもかかわらず、その価格では一向に売れず値下げをしてオーバーローンとなるような事態は避けたいことでしょう。複数の不動産会社に査定の依頼をすることで、より正確な売却想定額を把握しやすくなります。

しかし、自分で複数の不動産会社を回って査定を依頼していると多大な手間を要します。そこでおすすめなのが「おうちクラベル」の利用です。おうちクラベルでは、一度の60秒入力で、複数の優良な不動産会社にまとめて査定の依頼ができます。

売却対価でローン残債が返済できるか検討する

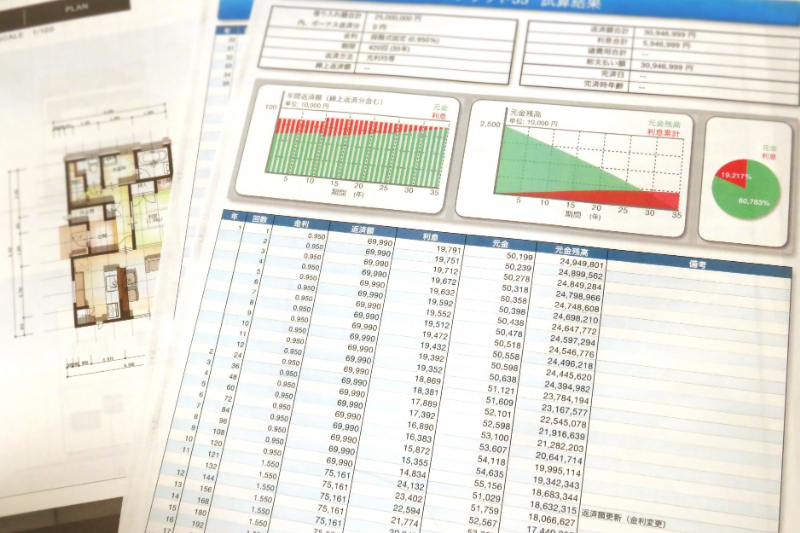

複数の不動産会社による査定結果が出たら、その査定結果をローン残債と比較します。

ローン残債は金融機関から定期的に交付される返済計画表で確認することができるほか、金融機関から融資残高証明書を取り寄せることでも確認することができます。

金融機関へ相談に出向く前に、アンダーローンとなりそうかオーバーローンとなりそうかを確認しておきましょう。

状況に応じて金融機関に相談する

ローン残債と査定額を確認したうえで、ローン契約先の金融機関へ相談に出向きます。

先ほど解説したように、アンダーローンでの場合は特に問題ないでしょう。この場合には売却予定であることを伝え、返済の手続き方法の確認のみを行っておけば問題ありません。

一方でオーバーローンの場合には、住み替えローンの活用も視野に入れて相談しておく必要があります。場合によっては、この段階での売却が難しい可能性もあるためです。

売却を依頼する不動産会社を選ぶ

マンションの売却を進める方向に決まったら、マンションの売却を依頼する不動産会社を選定します。

不動産会社は査定額の高さのみで決めるのではなく、査定額への説明や対応などを踏まえ、信頼できそうな会社を選定するとよいでしょう。なぜなら、査定額はあくまでもその不動産会社が想定する「売却見込み額」でしかなく、高い査定額を提示した不動産会社に依頼することが必ずしも高額での売却につながるとは限らないためです。

不動産会社と媒介契約を締結する

依頼先の不動産会社を選定したら、不動産会社と媒介契約を締結します。媒介契約には次の3種類があります。状況や売り手の希望に沿った契約を選択してください。

| 専属専任媒介契約 | 専任媒介契約 | 一般媒介契約 | |

|---|---|---|---|

| 他の不動産会社へ重ねての依頼 | 不可 | 不可 | 可 |

| 自己発見取引 (自分で買い手を見つけての売買) | 不可 | 可 | 可 |

| 指定流通機構への登録 | 5営業日以内 | 7営業日以内 | 義務なし |

| 報告頻度 | 1週間に1回以上 | 2週間に1回以上 | 指定なし |

一般的に、築古のマンションや交通の便の悪いマンションなど比較的売りにくいマンションの場合は「専属専任媒介契約」または「専任媒介契約」を選択するとよいでしょう。これらの媒介契約では重ねて他社との契約ができないため、依頼先の不動産会社に責任を持って販売活動をしてもらいやすくなるためです。

一方で、人気エリアのマンションやいわゆるブランドマンションなど比較的売りやすいマンションの場合は「一般媒介契約」を選択するとよいでしょう。不動産会社や購入希望者が競い合うことでよりよい条件で売却できる可能性が高くなるほか、不動産会社による囲い込み(すでに売れたなどと嘘をついて、他の不動産会社からの問い合わせを断る行為)を防ぎやすくなるためです。

マンションを売りに出す

不動産会社と媒介契約を締結したらマンションを売りに出します。

マンションを売りに出す際には、売り手側の希望販売価格である「売り出し価格」を決めることになりますが、この価格設定がマンション売却の成否を握ると言っても過言ではありません。売り出し価格が高すぎるとなかなか買い手が見つからない可能性がある一方で、低すぎると相場より安く売ってしまい後悔する可能性があるためです。

売却を急いでおらずオーバーローンとなる可能性がある場合には、まず高めの価格に設定して売り出してみることも1つの手でしょう。

内見に対応する

マンションの購入希望者は、購入前に内見を希望することが一般的です。マンションにまだ居住している場合であっても、内見には積極的に対応することをおすすめします。売り手が内見に丁寧に対応することも、マンションをよりよい条件で売却するためのカギとなります。

また、内見時には整理整頓や清掃を済ませておきましょう。室内が汚れていたり散らかっていたりすると、買い手の購入意欲が湧きにくく売買契約が成立しない可能性が高くなるためです。

売買契約を締結する

買い手がマンションの購入を決めたら、売買契約を締結します。

売買契約の締結時点で、買主から売主へ手付金の交付がなされることが一般的です。手付金の額に明確な決まりはないものの、売買代金の5%から10%とされることが多いでしょう。

これ以後、相手が契約の履行に着手するまでは次の対応で契約の解除が可能です。

- 売主側からの解除:手付金の倍額返し

- 買主側からの解除:手付金の放棄

なお、中古マンションの場合は設備に不具合があることも多いと思いますが、不具合がある場合はあらかじめ買い手に説明をしたうえで、売買契約書に明記しておきましょう。なぜなら、売買契約書に記載せず引き渡し後に不具合が発覚した場合には、買い手から契約不適合責任を追及されてトラブルとなる可能性があるためです。

追及される可能性がある責任には、たとえば補修の請求や代金減額請求、損害賠償請求などがあります。

金融機関に連絡する

売買契約が成立したら、その旨と最終的に合意した売買価格を金融機関へ連絡しておきましょう。

決済を行う

あらかじめ取り決めた日時において決済を行います。

マンションの買い手がローンを組む場合には、買い手がローンを組む金融機関の応接室などで決済が行われることが多いでしょう。この場では、次のことが同時に行われます。

- 買主の住宅ローンの実行

- 買主から売主への代金支払い(手付金を除いた全額)

- 売主によるローン残債の返済

- 売主のローン契約先の金融機関からの抵当権抹消書類の交付

- 売主から買主へマンションの名義を変えるための書類への押印など

決済を終えたら決済の場に立ち会った司法書士が法務局に登記申請を行い、売主側の抵当権抹消と売主から買主への名義変更がなされます。これで売主側の抵当権が消えたマンションが買主の名義へと変わることとなります。

ローン残債のあるマンションを売却してオーバーローンとなった場合の譲渡所得税の特例

ローン残債のあるマンションを売却してオーバーローンとなった場合には、譲渡所得税の特例である「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」の適用が受けられる可能性があります。

譲渡所得税は、マンションなどを売って得た利益(譲渡益)に対して課される税金です。マンションを売却しても譲渡益が出ていない場合には、譲渡所得税は課税されません。

しかし、譲渡損が出てかつオーバーローンとなった場合には、要件を満たすことと確定申告をすることでこの特例の適用を受けることができます。特例の概要と要件は次のとおりです。

「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」の概要

「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」とは、オーバーローン状態のマイホームを売却して譲渡損失が生じた場合に、その譲渡損失をその年の給与所得や事業所得など他の所得から控除(損益通算)することができる特例です。

これにより、支払うべき税金が安くなったり、給与から源泉徴収された所得税が戻ってきたりする効果が期待できます。さらに、損益通算を行っても控除しきれなかった譲渡損失が残った場合には、残った損失を譲渡の年の翌年以後3年間繰り越して控除することが可能です。

特例を受けるための要件

特定のマイホームの譲渡損失の損益通算及び繰越控除の特例の適用を受けるには、多くの要件を満たさなければなりません。主な要件は次のとおりです。

- 2023年12月31日までに、自分が住んでいるマイホームを売却すること(以前に住んでいたマイホームの場合には、住まなくなった日から3年を経過する日の属する年の12月31日までに譲渡すること)

- 譲渡の年の1月1日における所有期間が5年を超えるマイホームで、日本国内にあるものの譲渡であること

- 譲渡したマイホームの売買契約日の前日において、そのマイホームに係る償還期間10年以上の住宅ローン残債があること

- マイホームの譲渡価額が住宅ローン残債を下回っていること

- 親子や夫婦など特別の関係がある人に対してマイホームを売却した場合でないこと

- マイホームを売却した年の前年および前々年に「居住用財産の譲渡所得の3,000万円の特別控除」などの特例の適用を受けていないこと

また、合計所得金額が3,000万円を超える年がある場合は、その年は繰り越し控除の適用を受けることができません。

特例の適用を受けられるかどうかに迷ったら無理に自分で判断せず、税理士などの専門家へ相談することをおすすめします。

住宅ローン残債があるマンションを上手に売却するポイント

住宅ローン残債があるマンションを上手に売却するにはどのような点に注意すればよいのでしょうか?主なポイントは次のとおりです。

- そのマンションの売却を得意とする不動産会社に売却を依頼する

- 売却対価でローン残債の返済が可能かシミュレーションをしておく

- 早めに金融機関に相談しておく

- 確定申告を忘れない

そのマンションの売却を得意とする不動産会社に売却を依頼する

住宅ローン残債が残っているマンションの売却は、オーバーローンとならないよう、できるだけよい条件で売却する必要があるでしょう。マンションをよりよい条件で売却するには、そのマンションの売却を得意とする不動産会社に売却を依頼することがポイントです。

不動産会社には、それぞれ得意なエリアや得意な物件種別があることが少なくありません。そのマンションの売却に強い不動産会社へ依頼することで、よりよい条件でマンションを売却できる可能性が高くなります。

しかし、そのマンションの売却に強い不動産会社をどのように選べばよいのかわからない場合も多いでしょう。その場合には「おうちクラベル」のご利用がおすすめです。

おうちクラベルでは、一度の入力で複数の優良な不動産会社へ査定を依頼することができます。査定額や説明、対応などを比較することで、そのマンションの売却に強い不動産会社を見つけやすくなるでしょう。

売却対価でローン残債の返済が可能かシミュレーションをしておく

不動産会社に査定を依頼することで、そのマンションの売却想定額を把握できます。これを基に、あらかじめローン残債の完済が可能かどうかシミュレーションをしておくとよいでしょう。

売却前にあらかじめシミュレーションをしておくことで、オーバーローンとなりそうな場合の対応を検討しやすくなります。

早めに金融機関に相談しておく

ローン残債のあるマンションを売却する際には、早めに金融機関に相談しておきましょう。特にマンションの売却対価でローン残債の完済ができないオーバーローンの場合には、抵当権抹消に向けて住み替えローンの活用など対策を練る必要が生じるためです。

確定申告を忘れない

住宅ローンの残債のあるマンションを売却した場合には、先ほど解説した「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」などの特例が受けられる可能性があります。

譲渡所得税の特例の適用を受けるには、売却年の翌年2月16日から3月15日までの間に確定申告をしなければなりません。

マンションを売却する際には、確定申告が必要であるかどうかや、確定申告をすることで受けられる特例などについてあらかじめ税理士などの専門家に相談しておくとよいでしょう。

まとめ

住宅ローン残債があるマンションも売却することは可能です。

売却対価で住宅ローン残債を完済できる「アンダーローン」の場合は特に問題ないでしょう。一方で、売却対価を充てても住宅ローン残債を完済できない「オーバーローン」の場合は、自己資金の投入や住み替えローンの活用など対策を講じなければなりません。

そのため、マンションの売却を決めたら早い段階から金融機関へ相談しておくとよいでしょう。また、できるだけオーバーローンとならないよう、マンションをよりよい条件で売却することも重要です。

マンションをより高く売却したい場合には、「おうちクラベル」のご利用をおすすめします。おうちクラベルは、東証プライム上場企業のSREホールディングスが運営する不動産一括査定です。

複数の不動産会社に査定の依頼をして査定額などを比較することで、そのマンションの売却に自信のある複数の不動産会社と出会いやすくなるでしょう。ローン残債のあるマンションの売却をご検討の際には、ぜひ「おうちクラベル」をご利用ください。